PROJETO DE CAPTAÇÃO DE RECURSOS

A seguir são enumeradas as etapas que devem ser cumpridas para a obtenção de financiamento nos principais Bancos de Fomento no Brasil e no Rio Grande do Sul (BNDES, BADESUL E BRDE), e durante todas essas etapas a sua empresa terá a assessoria da WCI CONSULTORIA

1º. PASSO: Entrevista inicial / Elaboração do cadastro

O processo de captação de recursos inicia-se com uma visita do consultor, com vistas ao entendimento principal das atividades da empresa e posterior elaboração do cadastro da empresa, sócios e eventuais intervenientes da operação pleiteada.

Nessa visita, o empreendedor deverá expor suas pretensões quanto ao investimento que tenciona realizar, sua experiência na atividade, o conhecimento do mercado, dentre outras informações sobre o negócio. Com o intuito de se obter uma melhor compreensão do projeto, o gerente da agência poderá marcar uma visita à empresa ou ao local do empreendimento.

Check-List – Cadastro – Ficha de Cadastro Pessoa Física – Ficha de Cadastro Pessoa Jurídica

2º. PASSO: Elaboração da Carta-Consulta prévia

3º. PASSO: Elaboração do projeto

5º. PASSO: Contratação da operação

6º. PASSO: Liberação dos recursos financeiros

OPORTUNIDADES DE FINANCIAMENTO

As linhas de crédito dos Fundos Constitucionais FNE / FNO / FCO, operacionalizados respectivamente pelo BNDES e Banco do Brasil, apresentam-se como uma excelente oportunidade para a viabilização de empreendimentos nos setores industrial, agroindustrial, comercial e de prestação de serviços. O montante de recursos disponível para aplicação supera a casa dos 23 bilhões de reais. Confira, a seguir, seu amplo leque de possibilidades e as excelentes condições em termos de juros, bônus de adimplência, carência e prazos de financiamento:

Finalidade: Implantação, expansão, modernização e relocalização de empreendimentos dos setores industrial, agroindustrial, comercial e de prestação de serviços.

Itens financiáveis: Todos os itens necessários à viabilização dos investimentos, desde a construção e ampliação de quaisquer benfeitorias e instalações, até máquinas e equipamentos, veículos utilitários, veículos “fora de estrada”, pesquisa, gastos em conservação de energia, projetos, assessoria empresarial e técnica, capital de giro associado ao investimento fixo, matérias-primas, insumos, dentre outros, desde que justificados no projeto.

Juros:

(**) Entende-se por bens de capital (BK) apenas aqueles constantes no Cadastro de Fabricantes Informatizado (CFI) do BNDES, não sendo aplicável nenhum outro conceito de bens de capital que possa existir.

Bônus de Adimplência

Sobre os juros incidirão bônus de adimplência de 15% concedido exclusivamente se o mutuário pagar as prestações (juros e principal) até as datas dos respectivos vencimentos.

Na carência, os juros serão cobrados trimestralmente. Após a carência, os juros serão cobrados mensalmente, juntamente com as prestações do principal (sistema SAC).

Importante: Não há correção monetária.

Garantias

As garantias serão cumulativa ou alternativamente:

-

Hipoteca

-

Alienação fiduciária dos bens financiados

-

Penhor de bens preexistentes

-

Fiança ou aval

-

Seguro Garantia

-

Fiança Bancária

Nota: Para cada R$ 1,00 de financiamento é exigido do investidor a apresentação de garantia real hipotecária preexistente da ordem de R$ 1,00, substituível por carta de fiança de Bancos de primeira linha.

Prazos

Máximo de até 12 (doze) anos, com até 04 (quatro) anos de carência incluída, dependendo da finalidade e em função da capacidade de pagamento do mutuário. No caso de empreendimentos hoteleiros o prazo máximo pode chegar a 15 (quinze) anos, com até 05 (cinco) anos de carência incluída.

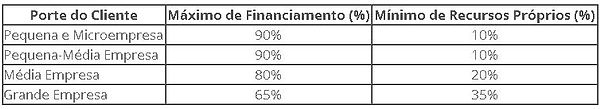

Limites de financiamentos

Capital de giro associado – Setores Comercial e Prestação de Serviços

Nota:

1) Os investimentos realizados nos últimos 180 dias contados da data de entrada do projeto no Banco poderão ser considerados como contrapartida de recursos próprios, desde que comprovado sua aplicação física e financeiramente, através de visita do técnico do Banco e do exame de notas fiscais dos bens adquiridos e / ou serviços executados.

(**) Concedida à média empresa desde que já responda por operação de investimento “em ser” lastreada com recursos do Fundo.(*) Incidente sobre o valor total dos

investimentos fixos projetados financiados pelo Banco.

Capital de giro associado – Setor Industrial:

Máximo de 35% do investimento fixo projetado financiado pelo Banco neste programa, podendo, em casos especiais devidamente justificados pelo projeto, esse limite ser elevado para até 50%.

Classificação do Porte do Cliente:

-

Microempresa – Receita Operacional Bruta até R$ 360.000,00;

-

Pequena empresa – Receita Operacional Bruta superior a R$ 360.000,00 até R$ 3.600.000,00

-

Pequena-Média empresa – Receita Operacional Bruta superior a R$ 3.600.000,00 até R$ 16.000.000,00

-

Média empresa – Receita Operacional Bruta superior a R$ 16.000.000,00 até R$ 90.000.000,00

-

Grande Empresa- Receita Operacional Bruta superior a R$ 90.000.000,00